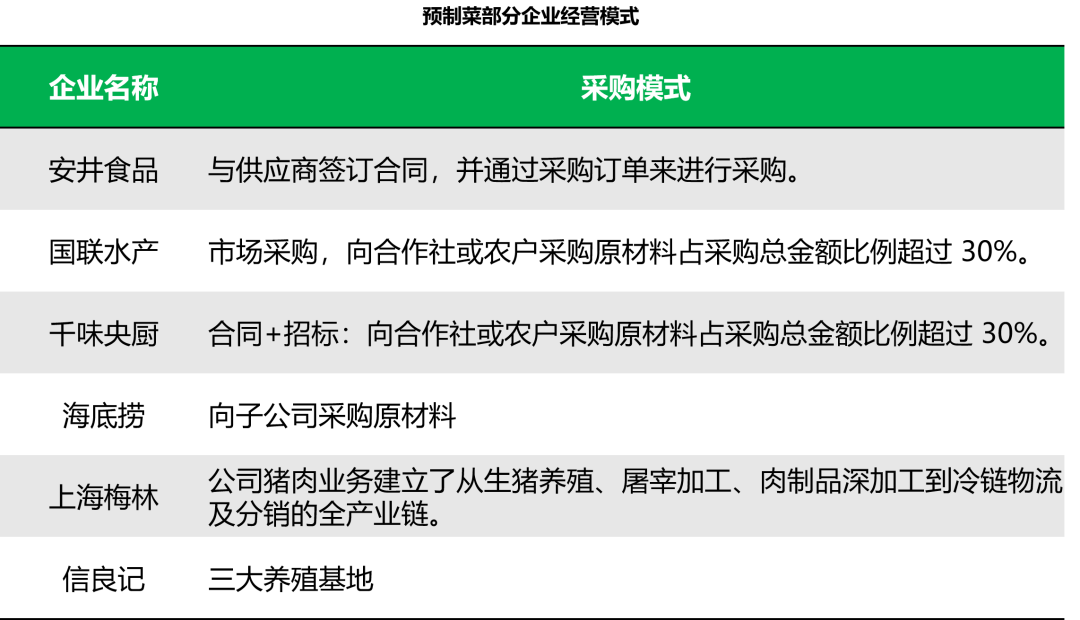

1、采购模式:集中外采已成趋势

外部采购模式:一方面,企业集中“一般模式”,即选取优质的供应商通过采购订单的方式进行采购;另一方面,企业建立了标准化的“公司+合作社+农户”供应模式, 有力地补充了公司原材料的供应,如安井食品、国联水产、千味央厨等向合作社或农户采购原材料占采购总金额比例超过 30%。

内部直供模式:一方面,企业成立子公司进行原材料生产,如海底捞成立蜀海;另一方面,企业从事养殖业务,自主生产原材料,如上海梅林、信良记等。

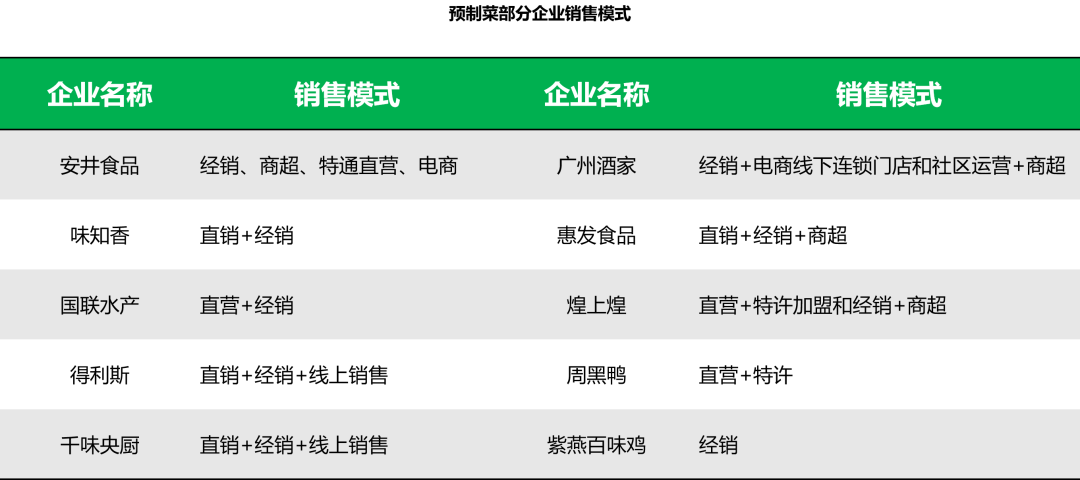

2、销售模式:直销+经销为主流模式

多数企业集中在“直销+经销”模式,随着电商的崛起,企业持续加大在线上渠道的布局:

直营+经销模式:通过官网、自建电商平台、线下门店进行销售,此类模式以知名餐饮品牌、预制菜大型玩家为主,如味知香等是专业预制菜选手,以自营、加盟门店等方式拓展渠道。

线上新零售模式:社区团购、生鲜电商、到家服务等线上渠道崛起,为预制菜行业的to C售提供了重要基础设施,代表平台如多多买菜、盒马鲜生、美团买菜等。

3、配送模式:以自建为主

预制菜领域物流配送主要有以下三种模式:

自建冷链物流体系:企业成立物流子公司进行冷链物流配送,如海底捞成立蜀海,圣农成立圣农集团恒冰物流。

委托第三方企业进行冷链物流配送:一方面,企业委托第三方专业物流公司进行全程冷链物流配送,如安井食品通过招标引进第三方物流,国联水产牵手万纬物流、京东、顺丰等企业共建预制菜一体化供应链体系。另一方面,企业与第三方战略合作建立冷链配送体系,如自嗨锅与上汽大通战略合作,打造智能化物流经销体系;西贝打造 “京东仓配一体化” 提升物资配送效率;周黑鸭与普罗格合作打造仓储管理信息系统。

自建+第三方合作模式:一方面,企业B端使用自建物流,重点城市均有覆盖,如聪厨;另一方面,企业通过“冷链配送体系+第三方物流平台”配送到餐厅,如信良记。

近期,中物流冷链委发布预制菜行业研究报告,以下是报告的核心内容。

2022年中国预制菜市场规模为4196亿元,同比增长21.3%,预计未来中国预制菜市场保持较高的增长速度,2026年预制菜市场规模将达万亿。

按照加工程度由难到易,预制菜分为即配食品(净菜)、即烹食品(半成本菜)、即热食品(成品需加热菜)、即食食品(直接食用食品)。

广义的预制菜,包含主要的速冻食品以及预制菜肴、料理包、净菜,预计可以达到3300亿规模左右(出厂口径),如果按照狭义的预制菜,仅包含半成品预制菜肴、料理包、火锅料、 速冻米面,预计规模可以达到2100亿左右(出厂口径)。

|资料来源:统计局,艾媒咨询,中国饭店协会,中国产业信息网,中物联冷链委整理

2020年受到疫情的影响,中国线上生鲜食品市场渗透率快速提高,从2017年的4.1%上涨至2022年的14.6%。

预制菜发展历程

预制菜流程复杂,涉及主体多样。当前市场仍高度分散,行业形态和稳态竞争的格局尚未形成。

数据显示,我国现存6.6万家预制菜相关企业。2022年共2799家预制菜企业注册,同比减少31.7%。现存企业数量中,山东、河南、江苏分别排名前三。

从总营收看,18家预制菜上市企业中,2021年度营收在100亿元以上的有5家,营收在50亿元以内的有2家企业,10亿元-50亿元的有9家,2家企业营收低于10亿元。其中,超五成企业2021年度营收较2020年度有所增长,海底捞营收同比最高,表明预制菜市场的不断向好发展。

从净利润来看,1家企业净利润超50亿元,多数企业净利润在1亿元-10亿元之间。

1、采购模式:集中外采已成趋势

外部采购模式:一方面,企业集中“一般模式”,即选取优质的供应商通过采购订单的方式进行采购;另一方面,企业建立了标准化的“公司+合作社+农户”供应模式, 有力地补充了公司原材料的供应,如安井食品、国联水产、千味央厨等向合作社或农户采购原材料占采购总金额比例超过 30%。

内部直供模式:一方面,企业成立子公司进行原材料生产,如海底捞成立蜀海;另一方面,企业从事养殖业务,自主生产原材料,如上海梅林、信良记等。

2、销售模式:直销+经销为主流模式

多数企业集中在“直销+经销”模式,随着电商的崛起,企业持续加大在线上渠道的布局:

直营+经销模式:通过官网、自建电商平台、线下门店进行销售,此类模式以知名餐饮品牌、预制菜大型玩家为主,如味知香等是专业预制菜选手,以自营、加盟门店等方式拓展渠道。

线上新零售模式:社区团购、生鲜电商、到家服务等线上渠道崛起,为预制菜行业的to C售提供了重要基础设施,代表平台如多多买菜、盒马鲜生、美团买菜等。

3、配送模式:以自建为主

预制菜领域物流配送主要有以下三种模式:

自建冷链物流体系:企业成立物流子公司进行冷链物流配送,如海底捞成立蜀海,圣农成立圣农集团恒冰物流。

委托第三方企业进行冷链物流配送:一方面,企业委托第三方专业物流公司进行全程冷链物流配送,如安井食品通过招标引进第三方物流,国联水产牵手万纬物流、京东、顺丰等企业共建预制菜一体化供应链体系。另一方面,企业与第三方战略合作建立冷链配送体系,如自嗨锅与上汽大通战略合作,打造智能化物流经销体系;西贝打造 “京东仓配一体化” 提升物资配送效率;周黑鸭与普罗格合作打造仓储管理信息系统。

自建+第三方合作模式:一方面,企业B端使用自建物流,重点城市均有覆盖,如聪厨;另一方面,企业通过“冷链配送体系+第三方物流平台”配送到餐厅,如信良记。

1、行业加速发展,集中度或将提升

多重利好加持,产业发展或将迎来全面提速

随着预制菜政策在研发平台、质量安全监管规范、产业人才、仓储冷链物流建设等方面的持续完善,整个预制菜产业将会迎来更加标准化、规范化的高质量发展新阶段。

产业集中化趋势将逐渐显现

随着市场的充分竞争,预制菜企业将会更加集中,有原材料生产能力、供应链优势、品牌知名度高和特色菜品的企业将更有优势。

品牌多元化营销

随着互联网营销的不断渗透,品牌多元化营销将加速预制菜的传播,推动预制菜整个行业快速发展。

2、企业持续发力供需两端

从预制菜行业上市公司业务规划来看,目前行业内参与者将重心放在供需二大方面:

从供给端来看:企业不断加大创新力度,加强新产品研发,完善产品矩阵;

从需求端来看:各企业不断加强市场营销渠道拓展力度,加大营销开发新客户与潜在客户。

3、B端高度集中,C端百花齐放

B 端高度集中,大单品型、上游资源型望占尽先机:其一,资源型企业往往有较低的成本;其二,上游资源型企业本身拥有客户资源;其三,上游资源型企业往往具备新预制菜企业不具备的多地生产能力。

C 端百花放,下游平台型逐步占据大众主流品种,餐饮品牌型企业有望逐步成为高端核心玩家但相对分散,门店型参与者有望诞生大型企业。

来源:中物联冷链委

服务热线

400-886-3899

深圳市福田区梅林街道梅都社区中康路136号深圳新一代产业园6栋

关注微信

关注微博

Copyright © 2005-2022 望家欢农产品集团版权所有粤ICP备16007790号 廉政举报

技术支持:方维网络

技术支持:方维网络